策略交易說明

- USDT 本位合約指南

網格交易是一種量化交易策略, 即在震盪行情中通過在一定的價格區間構造出一系列的買賣價位, 自動執行低買高賣, 保證每一次賣出價位高於買入價位,從而獲得價格震盪區間的波段收益的一種交易方法。簡單來說,網格交易就是使用者設定一個價格區間上下限,同時設定網格數量,比最新價高的網格點掛賣單,比最新價低的網格點掛買單。網格運行過程中,如果某一個網格掛單成交,系統則會自動往反方向再掛一個單,如此反復,自動化地高拋低吸,直到終止條件觸發導致策略結束。

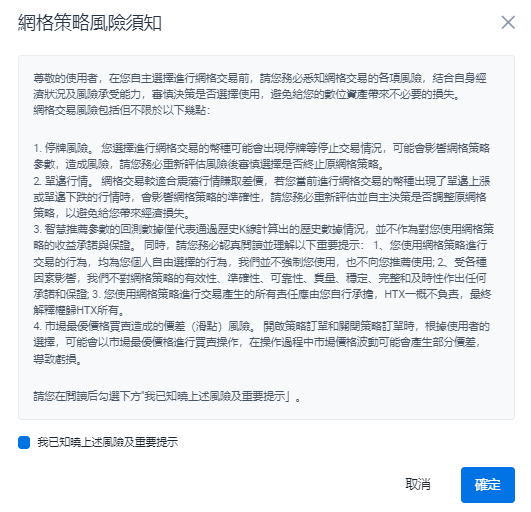

風險提示

用戶首次使用網格交易會彈出“風險提示”框,使用者在交易前須知曉並同意協議。

網格交易作為一種交易輔助工具,無法保證獲利,在劇烈行情下,突破趨勢後可能會帶來虧損或者強平,請理性評估自身風險承受能力,謹慎決策。

一、網格生命週期和狀態

網格交易生命週期:網格下單=》網格等待觸發(可選)=》網格初始化=》網格運行=》網格終止

網格交易訂單狀態:

· 待生效,只有用戶設置了觸發價格條件才有該狀態,表示觸發價格還未達標。

· 生成中,網格交易生效後做初始化的過程,系統會根據使用者設置的參數計算出所有訂單價格和委託數量,並進行掛單。

· 運行中,網格交易初始化完成後,開始執行策略。

· 終止中,網格交易觸發終止條件,系統會根據使用者設置的參數,判斷是否幫用戶進行撤單和平倉。

· 已終止,網格交易根據使用者設置的參數幫用戶完成撤單和委託平倉後,網格結束。

二、網格操作指引

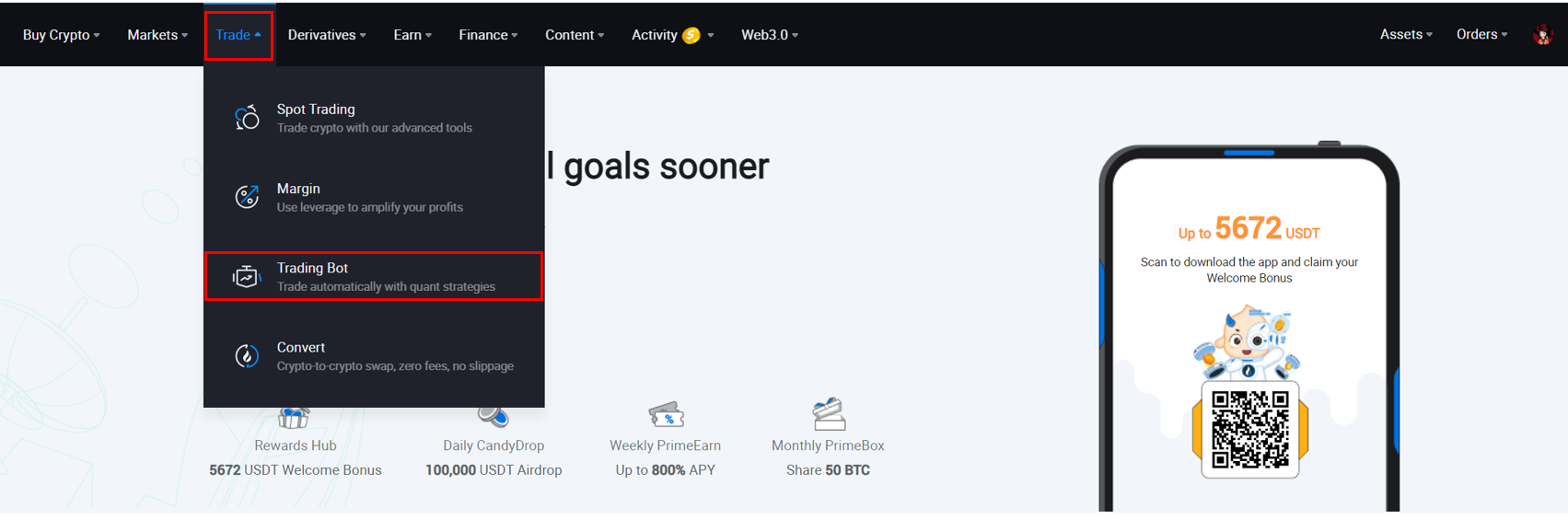

1、 登錄網頁端 huobi.com,在合約交易頁面選擇“策略”交易。

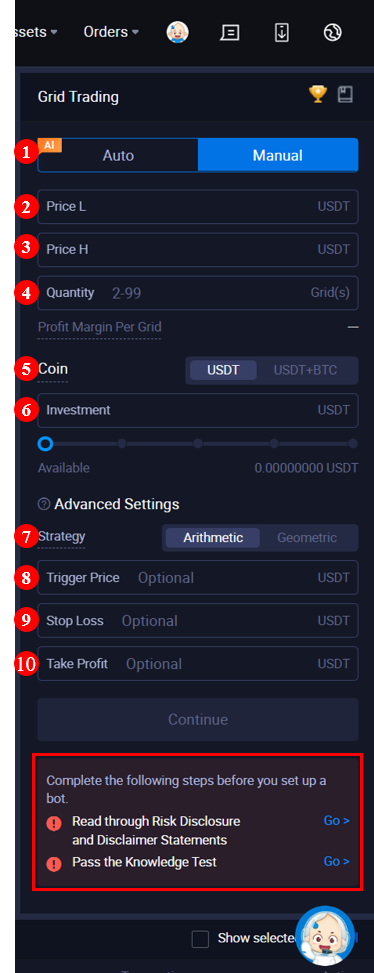

2、在網格交易設置頁面,選擇手動創建,設置要執行的策略參數,點擊「創建策略」,核實參數後點擊「確定」。

必填:合約、倍數、價格(最低和最高價格區間)、價格模式(等差或等比)、網格數量、數量模式(等量或等額)、投入擔保資產

選填:觸發價、終止條件、有效時長、終止操作

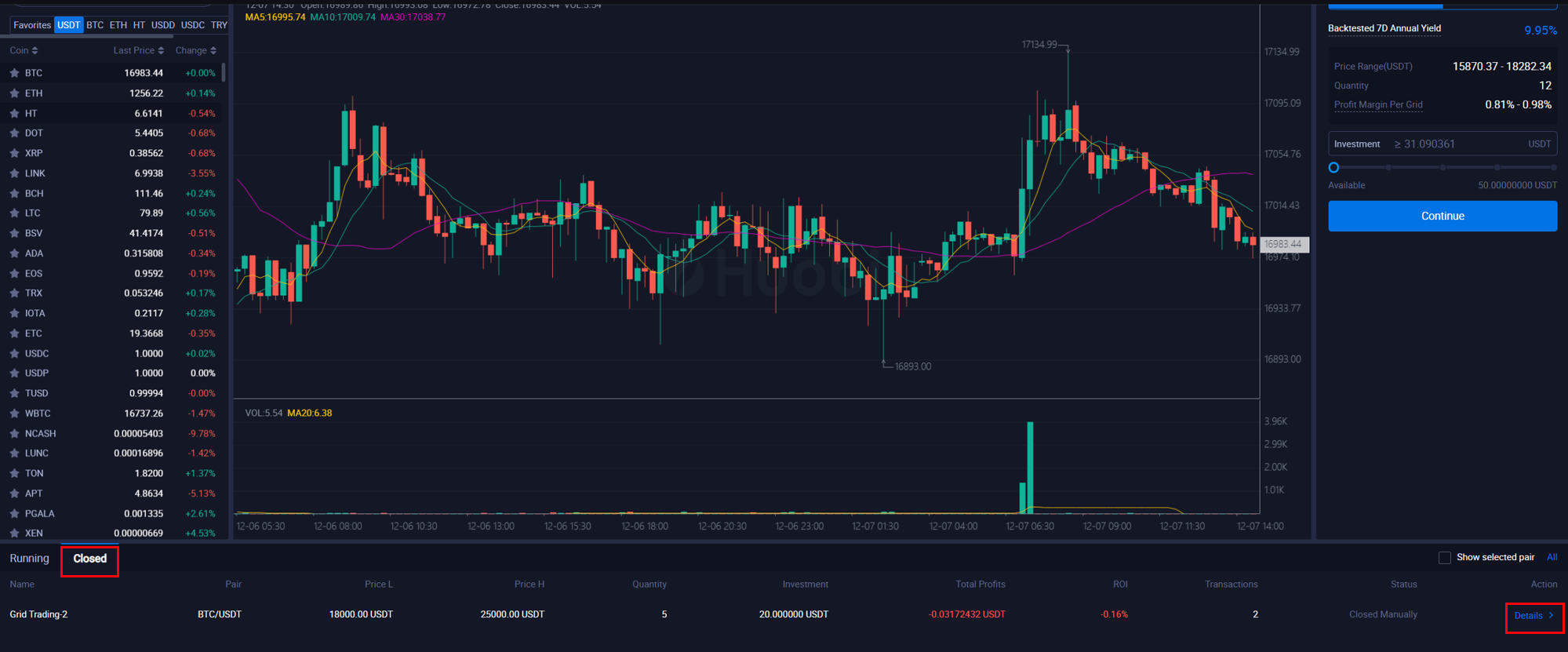

3、“運行中”的網格,可以進行查看、終止操作。

點擊“策略詳情”,可以查看網格詳情,在觸發前,可以修改觸發價;可以查看網格當前委託和歷史委託情況。

點擊“停止策略”,可以結束網格交易。

4、“歷史策略”的網格可以查看終止原因,進行查看、分享、使用操作。

點擊“查看”,可以查看網格詳情,但無法再進行修改設置。

點擊“查看”,可以查看網格詳情,但無法再進行修改設置。

點擊“分享”,可以分享網格的收益情況。

點擊“使用”,可以直接使用該網格的設置參數。

三、網格運行案例

假設BTC/USDT永續合約市場最新價為14800 USDT,使用者進行網格交易,設置的參數為:網格最高價格20000 USDT,網格最低價格10000 USDT,網格數量為10個,倍數為10倍,價格模式為等差,數量模式為等量,投入擔保資產為30 USDT,網格最低止損價格為9000 USDT,觸發止損時全部撤單並全部平倉。(maker手續費率 = 0.02%,合約面值 = 0.001 BTC,合理係數為1.1)

根據參數計算:

· 等差網格差值 = (網格上限 -網格下限) / (網格數量)= ( 20000 – 10000 ) / 10 = 1000 USDT

· 計算所有掛單點,從 10000USDT 到 20000USDT,每隔 1000USDT 作為一個掛單點,由於最新價 14800USDT 距離 15000USDT 最近,因此初始化時,在 15000USDT 掛單點置空不掛單。則所有開倉價格 =(20000+19000+....11000+10000)= 150000 USDT

· 等量:單筆委託數量 = (投入擔保資產/合理係數)* 倍數 / [ 面值*sum(所有開倉價格)*(1+倍數*maker手續費率)]=(30/1.1*10)/[ 0.001*150000*(1+10*0.02%)]= 1.8145 ,再向下取整= 1張

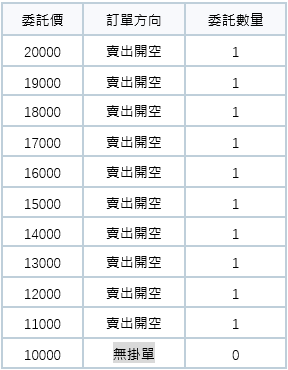

初始化完成後,掛單情況如下:

若市場價格從 14800USDT 漲到 16500USDT,價格 16000USDT 的掛單成交,則掛單更新情況如下:

(注:此時剛剛在 16000USDT 成交的開倉單上記錄了 15000USDT 平倉單的ID,互為套利對數關係。)

此時市場最新價又從 16500USDT 跌到 13500USDT,價格 15000USDT 和 14000USDT 的掛單成交,則掛單更新情況如下:

此時市場最新價從 13500USDT 急速下跌到 9000USDT,達到了最低止損價格,策略結束並根據使用者的設置進行全部撤單和全部平倉,策略結束前掛單更新情況如下:

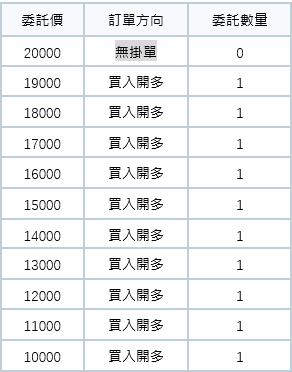

另外,當最新價在網格上下限以外時,初始化後掛單情況如下:

· 最新價小於網格下限:

· 最新價大於網格上限:

四、網格終止條件

1、下單失敗(如因可用擔保資產不足、平倉導致強平、可平量不足、超出限價等下單失敗)

2、出現非網格交易觸發的訂單操作(如使用者主動下單、撤單、平倉、合約交割、強平等)

3、達到設置的止損價格

4、用戶主動終止網格

5、運行達到設置的有效時長

五、網格交易參數

| 參數 |

描述 |

公式計算 |

| 合約 |

合約類型、品種、模式 |

- |

| 倍數 |

交易的倍數 |

- |

| 網格最低價格 |

網格下限,當市場最新價低於該價格將不會再掛單 |

- |

| 網格最高價格 |

網格上限,當市場最新價高於該價格將不會再掛單 |

- |

| 價格模式 |

【等差】表示每格網格價差相等 【等比】表示每格網格價比相等 |

1. 等差:每網格間距差值 = (網格上限-網格下限)/(網格數量) 假設網格數量為M,間距差值=(網格上限-網格下限)/M,計算所有掛單價格: P1=網格下限 P2=網格下限+間距差值 P3=網格下限+間距差值*2 P4=網格下限+間距差值*3 … PM=網格下限+間距差值*(M-1) P(M+1)=網格上限

例:網格下限是10000,間距差值=1000,則掛單點為10000,11000,12000,13000,...

2.等比:每網格間距比例 = (網格上限 / 網格下限) ^ (1/網格數量) - 1 假設網格數量為M,間距比例= (網格上限 / 網格下限) ^ (1/M) - 1,求所有掛單價格: P1=網格下限 P2=網格下限 * (1+間距比例) P3=網格下限 * (1+間距比例) ^2 P4=網格下限 * (1+間距比例) ^3 … PM=網格下限 * (1+間距比例) ^ (M-1) P(M+1)=網格上限

例:網格下限是10000,間距比例=10%,則掛單點為10000,11000,12100,13310,...

注:為了避免精度問題,因此無論價格模式為等差還是等比,最高網格掛單點直接取網格上限作為掛單價格。 |

| 網格數量 |

即掛單數量,為整個網格上下限區間內的所有掛單數量,策略運行中始終有固定數量個掛單。(最小數量為2,最大數量為50) |

- |

| 數量模式 |

【等量】表示每個網格的委託數量(張或者幣)相等 【等額】表示每個網格的委託金額(USDT)相等 (由於下單實際最小單位為1張, 因此在委託金額可能存在小於1張的價值誤差) |

【等量】單筆數量(張)=(投入擔保資產/合理係數)* 倍數/ [合約面值*sum(所有開倉價格)*(1+倍數*maker手續費率) ],然後向下取整

【等額】單筆數量(張)=(投入擔保資產/合理係數)*倍數/ [網格數量*合約面值*當前掛單點價格*(1+倍數*maker手續費率) ],然後向下取整

注:目前合理係數默認為1.1,後續可能會隨時根據市場情況進行調整。 |

| 最小投入擔保資產 |

表示投入到該網格交易的資金,必須大於等於最小投入擔保資產。 |

【等量】最小投入擔保資產 = [合約張數*合約面值*sum(所有開倉價格)*(1/倍數+maker手續費率) ]*合理係數;其中合約張數取1

【等額】最小投入擔保資產 = [合約張數*合約面值*網格最高價格*網格數量*(1/倍數+maker手續費率) ]*合理係數,其中合約張數=1,若PT剛好等於網格最高價格,那麼就往下取低一格的價格

注: ①PT指的是離最新價(若設置了觸發價格,則為觸發價格)最近的那個網格掛單價格。 ②目前合理係數默認為1.1,後續可能會隨時根據市場情況進行調整。 |

| 每格收益率 |

系統根據使用者設置的參數進行估算每個網格的收益率,等差網格和等比網格計算有所不同,並且還需減去maker手續費,若得出每格收益率小於0,則無法下單。(每格收益率為估算,僅供參考) |

1. 等差網格:最低收益率~最高收益率 最低收益率 = [(網格上限 - 網格下限)/(網格數量*網格上限)]- 2*maker手續費% 最高收益率 = [(網格上限 - 網格下限)/(網格數量*網格下限)]- 2*maker手續費%

2. 等比網格: 每格收益率 = (網格上限 / 網格下限) ^ (1/網格數量)-1-2*maker手續費% |

| 佔用擔保資產 |

當前網格交易佔用的擔保資產 |

持倉擔保資產+掛單凍結擔保資產 |

| 已實現收益 |

網格交易創建以來成交產生的所有套利對數收益和手續費匯總。對數收益即:使用平倉單和對應開倉單計算得出,並且將手續費扣減掉。(注:僅包含網格正常運行的開平單收益,不包含網格結束後幫使用者平倉的那部分盈虧) |

一對套利對數收益計算: 【平多】(平倉價格-開倉價格)*張數*合約面值-開倉單手續費-平倉單手續費 【平空】(開倉價格-平倉價格)*張數*合約面值-開倉單手續費-平倉單手續費 |

| 未實現收益 |

該網格當前未平倉倉位的收益, 使用開倉均價和最新價計算, 包括該倉位已結算的收益和最近一次結算後產生的未實現盈虧。(僅運行中網格有該欄位) |

- |

| 總收益 |

當前網格交易的所有收益。 |

運行中網格:總收益 = 網格已實現收益+網格未實現收益 已終止網格:總收益 = 網格終止時的所有網格已實現收益 |

| 收益率 |

當前網格交易的收益率 |

網格總收益/投入擔保資產 |

| 觸發價格(選填) |

當選擇的合約最新價達到網格觸發價格後,網格才會開始運行。 |

- |

| 有效時長(選填) |

表示網格的有效時長,把網格初始化開始時間作為起點計算,到達有效時長後網格自動終止。 |

- |

| 最高止損價格(選填) |

當最新成交價達到最高止損價格時,將終止網格,必須高於網格最高價格和觸發價格。 |

- |

| 最低止損價格(選填) |

當最新成交價達到最低止損價格時,將終止網格,必須低於網格最低價格和觸發價格。 |

- |

| 網格終止時是否全部撤單(選填) |

啟用時,在網格終止時將自動撤銷所有當前合約的未成交訂單;不啟用,在網格終止後遺留的未成交訂單將作為普通委託訂單存在,可手動撤銷。 |

- |

| 網格終止時是否全部撤單且平倉,並設置對應的委託類型(選填) |

使用者可啟用網格終止時全部撤單且平倉,並設置對應的委託類型(支援用戶設置最優N檔、對手價和閃電平倉)。在網格終止時將按照設置的委託類型對當前合約所有掛單撤單,並且對當前合約倉位進行平倉。 |

- |

| 創建時間 |

網格交易下單時間 |

- |

| 開始時間 |

網格交易開始初始化的那個時間,以該時間作為判斷網格有效時長的開始時間點。 |

- |

| 終止時間 |

網格交易終止時間 |

- |

注意:

1、網格交易與普通交易互斥,若當前合約同模式下存在掛單(包括限價單、計畫委託、止盈止損、跟蹤委託)或持有倉位,則無法進行網格交易。

2、網格初始化時,距離最新價最近的網格掛單點置空不掛單,而其他網格掛單點比最新價高則掛賣單,比最新價低則掛買單。

3、如果網格終止時用戶沒有設置撤單,那麼遺留的未撤銷單則作為普通委託訂單存在,成交時不會再觸發反向掛單。

4、部分成交不會觸發反向掛單,因此可能出現多空持倉的情況。

5、當使用者設置了策略終止時全部撤單且平倉時,系統無法保證一定能下單成功或者平倉成功,完全取決於當時的市場行情和倉位風險情況。

6、單使用者全平臺未終止的網格交易訂單個數上限為10個。